Styrelseledamöterna i aktiebolag och andra juridiska personer har sällan behövt hålla koll på vilka som faktiskt äger andelar eller medlemskap. Det är snarast ägarna eller medlemmarna själva som fått hålla sig aktiva för att utöva sina rättigheter gentemot den juridiska personen. Denna associationsrättsliga logik ställs nu på huvudet i lagen (2017:631) om registrering av verkliga huvudmän.

Styrelsen hade inget ansvar att känna aktieägaren

I exempelvis ett aktiebolag är styrelsen skyldig att föra en aktiebok (ABL 5:7), ett register över bolagets aktier och ägarna till aktierna. Plikten innebär dock inte att styrelsen har ett ansvar för att aktivt efterforska vem som de facto är aktieägare i varje given stund. Förutom praktiska skäl till varför styrelsen får kännedom om de aktieägare som tillsatt dem och ställer krav på dem, har hittills styrelsen ansvar för att verkligen känna till vem som egentligen äger aktier varit begränsat. Snarast tvärtom är styrelsens roll bara att vara en passiv registrator av förhållanden som anmäls till dem. Det är aktieägaren som anmäler till styrelsen att hen vill bli införd som ägare av specifika aktier. Om någon visar upp ett aktiebrev eller på annat sätt styrker sitt förvärv ska styrelsen genast föra in hen som aktieägare i aktieboken (ABL 5:9). Aktiebokens syfte är att ligga till grund för utövandet av aktieägarens rättigheter gentemot bolaget och ge bolaget, aktieägare och andra underlag för att bedöma ägarförhållandena i bolaget.

Att föra aktiebok innebär därför inte att på eget bevåg oupphörligt undersöka om det skett förändringar i ägarförhållandena. Styrelsen får anledning att titta på och eventuellt uppdatera aktieboken vid särskilda tillfällen som exempelvis vid stämma, nyemission, minskning genom indrag av aktier samt utdelning. En ansvarsfull styrelse bör förvisso vara försiktig så att inte felaktig information finns i aktieboken eftersom aktieboken förs under straffansvar. Rättspraxis visar att domstolarna huvudsakligen tolkar aktieboken enligt den exakta ordalydelsen, även om andra fakta föreligger som strider mot informationen i aktieboken (se till exempel min bloggpost om några sentida fall).

En ny nivå av krav och register

In kommer så lagen (2017:631) om registrering av verkliga huvudmän (LVHM). LVHM är en del av det fjärde penningtvättsdirektivet (dvs. Europaparlamentets och rådets direktiv (EU) 2015/849 av den 20 maj 2015 om åtgärder för att förhindra att det finansiella systemet används för penningtvätt eller finansiering av terrorism), som är ett gemensamt regelverk för alla EU-länder. Genom LVHM finns det bättre möjligheter för myndigheter, banker och andra att kontrollera vem som verkligen står bakom en juridisk person – vem som är dess ”verkliga huvudman”. Andra som gör affärer med den juridiska personen får en bättre chans att bedöma förmåga och risk hos företaget eller föreningen.

Liknande reglering försökts tidigare – vi har bland annat målvaktsparagrafen i aktiebolagslagen (ABL 8:12), avgörandet om formell företrädare (NJA 1974 s. 297) och företrädaransvaret (59 kap. 12 – 21 §§ skatteförfarandelagen). Generellt sett bör man förhålla sig skeptisk till dessa typer av genomlysningsregler, bland annat eftersom de leder till att ett visst mått av skön introduceras i lagstiftningen. Det kan knappast vara främjande för rättssäkerheten att rättskipande institutioner ges förmåga att bortse från formellt giltiga förhållanden, om inte denna förmåga omgärdas av strikta procedurregler. Samtidigt så får man något förstå behovet av denna typ av regler eftersom aktiebolaget i begränsad men skamlig utsträckning direkt används för brott (Ekobrottsmyndighetens rapport visar att knappt 150 av över 500 000 existerande aktiebolag används för uppsåtliga brott (dvs. 0,3 promille))

Den största nyheten i penningtvättsdirektivet är att EU:s medlemsstater åläggs att upprätta ett centralt register över så kallade verkliga huvudmän (artikel 30). Därav tillkomsten av den nya lagen LVHM.

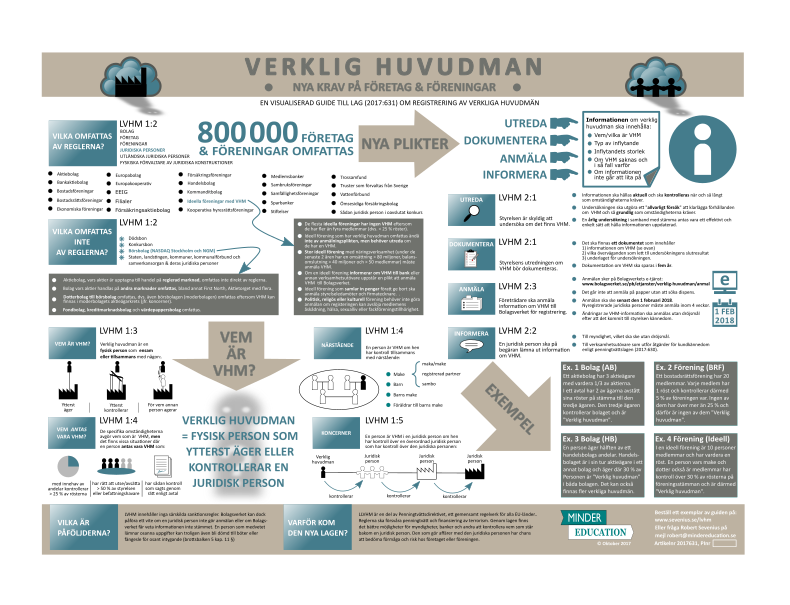

Utklipp från visuell guide till lagen om registering av verkliga huvudmän

Styrelsens nya uppgifter enligt LVHM

Om för tillfället frågan om vem som är verklig huvudman (VHM) lämnas därhän, så framstår framförallt den nya arbetsuppgifterna för styrelser som den stora förändringen inom associationsrätten i allmänhet och bolagetsrätten i synnerhet. LVHM utvidgar styrelsens skyldigheter i fråga om ägandet till att utreda, dokumentera, anmäla och informera om verkligt huvudmannaskap. Att från tidigare agerat passiv registrator får nu styrelsen rollen som aktiv utredare och rapportör.

Styrelsen har till uppgift att se till att bolaget har tillförlitliga uppgifter om den verkliga huvudmannen, närmare bestämt följande information (LVHM 2:1):

- vem eller vilka är verklig huvudman

- arten av verklig huvudmans intresse

- omfattningen av verklig huvudmans intresse

- om verklig huvudman saknas och i så fall varför

- om informationen om verklig huvudman inte är tillförlitlig

Med art och omfattning menas att bolaget måste ge en beskrivning av hur verklig huvudman har identifierats och den utsträckning hen utöver inflytande över bolaget.

Om identitet, art och omfattning saknas måste styrelsen istället se till att ha uppgift om att denna information saknas i sin helhet eller i delar. Styrelsen kan också konstatera att det inte finns någon VHM, till exempel på grund av att det finns ett stort antal personer med lika eller små andelar i bolaget. En annan anledning till att det saknas information är att det inte, trots styrelsens utredning, gått att få fram information eller kunnat klarläggas om det finns VHM eller om vem hen är. Finns viss information men den är osäker måste styrelsen ange att uppgifterna inte är tillförlitliga.

Oavsett informationens innehåll måste den hållas aktuell och kontrolleras om omständigheterna så kräver det. Det bör alltså alltså någon form av regelbundenhet i att undersöka uppgifterna och att ytterligare undersökning genomförs ifall något inträffat som kan uppmärksamma styrelsen på att det kan skett förändring i det verkliga huvudmannaskapet.

UPPGIFT 1: Utreda verklig huvudman

Styrelsen är skyldig att undersöka om det finns VHM och i så fall vem detta är (LVHM 2:1). Styrelsen har dock inte fått några verktyg för att kräva in information från personer, vare sig synliga intressenter eller personer i periferin, rörande deras inflytande. I förarbetena antas att det att penningtvättslagens krav kommer att medföra att VHM på grund av sitt intresse för bolagets kommer att medverka till styrelsens undersökning. Banker och andra verksamhetsutövare får enligt penningtvättslagen i princip inte göra affärer med en juridisk person som inte identifierat sin VHM (på grund av otillräcklig kundkännedom, 3 kap. lag (2017:630) om åtgärder mot penningtvätt och terrorism).

Eftersom det i flera fall kan vara svårt att fastställa vem som är VHM finns det inte något absolut krav på att bolagen ska klart identifiera VHM i varje enskilt fall. Istället kräver lagen att styrelsen ska genomföra en undersökning som är ett ”allvarligt försök” till ett klarläggande om VHM. Det finns alltså någon form av lägsta acceptabla nivå för undersökningen, ett kvalitetskrav.

Det räcker som sagt inte med att göra undersökningen vid ett enda tillfälle och sedan lägga frågeställningen till handlingarna. Informationen om VHM ska hållas aktuell och återigen kontrolleras om det finns anledning till det. Förarbetena förutsätter någon form av regelbunden undersökning, det anges att en årlig undersökning i samband med årsstämma är ett enkelt och effektivt sätt att hålla uppgifterna om VHM uppdaterade och aktuella.

UPPGIFT 2: Dokumentera verklig huvudman

Styrelsens utredning om VHM, inklusive uppgifterna om VHM, ska vara dokumenterad (LVHM 2:1). Endast i fall det är uppenbart obehövligt att dokumentera styrelsens utredning, till exempel i en förening där varje medlem äger en röst, kan kravet på dokumentation åsidosättas.

Kravet på dokumentation innebär att det ska finnas ett dokument som tydligt redovisar informationen om VHM. Kravet har tillkommit på grund av att informationen ska kunna göras tillgänglig med kort varsel, antingen till en myndighet eller en verksamhetsutövare enligt penningtvättslagen.

Dokumentationen ska innehålla följande:

- Vem som är VHM (samt art och omfattning av intresset) eller att VHM saknas.

- Redovisning av vilka överväganden som gjorts för att komma fram till resultatet.

- Underlaget för bedömningen i form av skriftliga handlingar.

Dokumentationen, även äldre och inaktuella utredningar om VHM, ska bevaras i fem år.

UPPGIFT 3: Anmäla verklig huvudman

Styrelsen är ansvarig för att anmäla verklig huvudman till Bolagsverket, som representant för den juridiska personen. Anmälan sker i praktiken av en behörig företrädare, exempelvis verkställande direktör. Det anses alltså vara den juridiska personen själv som är bäst lämpad att utreda frågan om verklig huvudman och uppdatera anmälan när förhållandena ändras.

Anmälan sker via Bolagsverkets e-tjänst http://www.bolagsverket.se/pb/etjanster/verklig-huvudman/anmal. På e-tjänsten loggar en behörig företrädare in med sin e-legitimation. Den juridiska personen kan ge någon i fullmakt att sköta anmälan. Dock kan inte anmälan ske med en fysisk blankett utan att man sökt och erhållit dispens från Bolagsverkete.

För existerande juridiska person ska anmälan ske senast den 1 februari 2018. Nystartade aktiebolag och andra juridiska personer ska göra anmälan inom fyra veckor från det att den juridiska personen registrerats.

Anmälan till Bolagsverket måste även ske för att uppdatera och rätta uppgifterna i registret. Registret för verklig huvudman är alltså inget styrelsen kan förse med information och sedan glömma som aktieboken. Det kräver en helt annan handpåläggning och omvårdnad.

UPPGIFT 4: Informera om verklig huvudman

Den juridiska personen är i vissa fall skyldig att lämna ut uppgift om verklig huvudman. Det rör sig framförallt om två distinkta situationer (LVHM 2:2):

Myndighet. Om det begärs av myndighet ska information och dokumentation om VHM utan dröjsmål lämnas ut. Myndigheten kan vända sig till Bolagsverket för att verket ska vid vite förelägga den juridiska personen att lämna ut dokumentationen.

Verksamhetsutövare. Om det begärs av en verksamhetsutövare enligt penningtvättslagen så ska den juridiska personen tillhanda information och dokumentation om verklig huvudman. Verksamhetsutövare är skyldiga att genomföra åtgärder för så kallad kundkännedom (KYC, know your customer) med anledning av en affärsförförbindelse eller en transaktion. Kontroll av VHM ska i huvudfallet göras före affärsförbindelsen eller transaktionen.

Registret över verklig huvudman är också öppet för alla och envar (det kräver dock inloggning så anonyma sökningar är inte möjliga). Det kan därmed förväntas och kanske i några fall begäras att affärspartner och andra som har relationer med juridiska personer ska ta reda på vem som är verklig huvudman. EU-staterna avser i sinom tid koppla samman sina register så att det blir en oerhört omspännande databas över ägande och kontroll i Europa.

Sammanfattning

- Styrelsen i aktiebolag har tidigare haft en passiv roll i förhållande till att känna till vem som är ägare av aktier i bolaget. Aktieboken är ett register som förs framförallt i aktieägarens intresse.

- LVHM (lag om registrering av verkliga huvudmän) är en del av det fjärde penningtvättsdirektivet och syftar till att bygga upp en central databas över verkliga huvudmän i Sverige.

- Till följd av den nya lagen förändras styrelsens roll avseende registrering av aktiebolagets aktieägare. Styrelsen måste nu anta en betydligt mer aktiv roll för att löpande ha kunskap om vem som är verklig huvudman i bolaget.

- Styrelsens nya arbetsuppgifter är att Utreda, Dokumentera, Anmäla och Informera om aktiebolagets verkliga huvudman.

Klicka på följande länk för nedladdning av den sammanfattande visuella guiden till lag om registering av verkliga huvudmän: VISUELL GUIDE TILL LVHM